「社員に働いた対価として報酬を支払う」「社員は働いたら給料をもらう」という関係は、当たり前すぎてあまり意識していないことかもしれません。そのため明細には何を書くべきか、意外と把握されていない経営者も多いようです。

正しい書き方で給与明細を交付するために、給与明細に明記すべき基本的な要素、間違った場合にはどのように対処したら良いのかを解説します。これを機に、正しい作成方法を知りましょう。

目次

給与明細を作成・配布する理由

給与明細書の交付は会社の義務であり、会社への信頼性に関わるものです。

労働基準法には明記されていませんが、所得税法においては、給与を支払う者は給与の支払いを受ける者に支払明細書を交付しなくてはならないと定められています。

正社員はもちろん、アルバイトやパートのような非正規雇用の従業員に対しても給与明細の作成は必要です。

また、給与明細は従業員との信頼関係を維持するためにも不可欠なものです。以下のランキングを見てみましょう。

【従業員が会社に求めるもの】

1位 報酬を得るため

2位 会社のため

3位 社会に貢献するため

4位 お客さま・ユーザーを幸せにするため

5位 一緒に働く仲間をサポートするため

6位 自分が成長するため

7位 社会で高い地位を得るため

従業員にとって、報酬の獲得は重要な目的であり、会社には適切な対応が求められます。

給与明細は従業員が獲得する報酬の詳細が記載されている書類であり、会社が給与を適切に支払っていることを示す重要な証拠です。

そのため、給与明細は各種法令に従い、適切に作成しましょう。

給与明細を作成するときに必要な書類

給与明細を作成するときに必要な書類は以下の通りです。

- 勤怠情報を記録した書類

- 健康保険・厚生年金保険被保険者標準報酬決定通知書

- 住民税課税決定通知書

- 雇用保険料率表

- 源泉徴収税額表

それぞれの書類について、順番に解説します。

勤怠情報を記録した書類

まずは、タイムカードや勤怠管理システムのデータのような、出勤日数・労働時間・残業時間・有給取得状況などがわかる書類を用意しましょう。

これらは給与の算定根拠となる重要なデータです。

最近はクラウド型の勤怠管理ツールなどがあるため、データの出力が簡単にできます。

健康保険・厚生年金保険被保険者標準報酬決定通知書

健康保険・厚生年金保険被保険者標準報酬決定通知書は、健康保険料や厚生年金保険料を計算する際に必要な書類です。

通知書は期日までに年金事務所に算定基礎届を提出しておけば、7月中旬以降に日本年金機構から随時送付されます。

標準報酬月額や、健康保険・厚生年金保険の保険料額表、各保険の料率が記載された表などを把握しておきましょう。

住民税課税決定通知書

住民税課税決定通知書は、従業員が支払う毎月の住民税の納付額を記載した書類です。

毎年1月31日までに前年の給与支払い報告書を提出することで、5月31日までに送付されます。

その年の6月から翌年の5月31日まで、会社は通知書に記載されている住民税を毎月の給与から差し引いて支払います。

雇用保険料率表

雇用保険料率表とは、雇用保険料の計算に必要な料率が記載された書類です。

保険料率は毎年4月に見直されるため、最新の情報を必ずチェックしましょう。

源泉徴収税額表

源泉徴収税額表は、所得税・復興特別所得税の源泉徴収額を計算するための基準です。

給与の金額・扶養家族の人数に応じて決定されます。

源泉徴収額は毎年変わるため、最新情報の確認が必須です。

給与明細作成時に必要な基本要素

給与計算明細書は含まれているべき情報を必ず記載して、社員からの信用維持に努めましょう。基本的に給与明細には「支給」「控除」「勤怠」を正確に明記するべきです。給与計算ではこの3つについて間違いがないように繰り返しチェックします。

支給

給料は基本給と手当といった支給額から控除額が差し引かれた額です。通勤手当を例にとって注意点を見てみましょう。

公共交通機関利用・・・通勤手当は1カ月あたり15万円までなら非課税

自家用車での通勤・・・限度額を超えた分を課税(距離によって変動)

このように条件によって変動するので、給与明細には細かく記載をします。手当には時間外労働手当や役職手当などがあり、それぞれ時間外労働が深夜なのか、普通残業なのかによって金額が変化します。そのため残業の場合は残業時間の記載をすべきです。

控除

保険料や税金が会社を通じて支払われたことを示すのが控除の欄です。控除がある場合は給与明細を作成する義務が会社側に生じるため、今は日本のほとんどの会社が作成して配布しています。

基本的に記載するのは所得税や住民税です。

健康保険料は会社との折半となり、計算方法は以下の通りです。

「標準報酬月額×保険料率」

個人でも全国健康保険協会のサイトで確認することが可能となっています。

雇用保険料も控除の対象です。事業によって一律ではないので、経営者にとっては知っておくべき内容と言えます。

一般の事業だと雇用保険料率は0.90%に対し、建設業は1.1%、労働者負担率は一般0.55%、建設0.65%と異なります。(※2025年度時点)

参照:令和7(2025)年度 雇用保険料率のご案内|厚生労働省

勤怠(労働時間)

給与明細において、出勤日数などの勤怠情報もよく見られている項目の1つです。遅刻や早退などは計算が細かくなる場合もあるので繰り返し間違いがないようにチェックする必要があります。

有給休暇をとっている場合、給料はその日の分も加算されるので注意しましょう。中には残りの有給日数を給与明細に記載する会社もありますが、この記載は義務ではありません。

口座振込額

口座振込額は、支給額から控除額を差し引いた額です。さまざまな手当があり、控除もありますから、総支給額と差し引き給与額には当然差が出てきます。それを社員が自分で計算するというのは大変です。そのため、多くの会社では「口座振込額」というかたちで総支給額と差し引き給与額を分かりやすく記載しています。

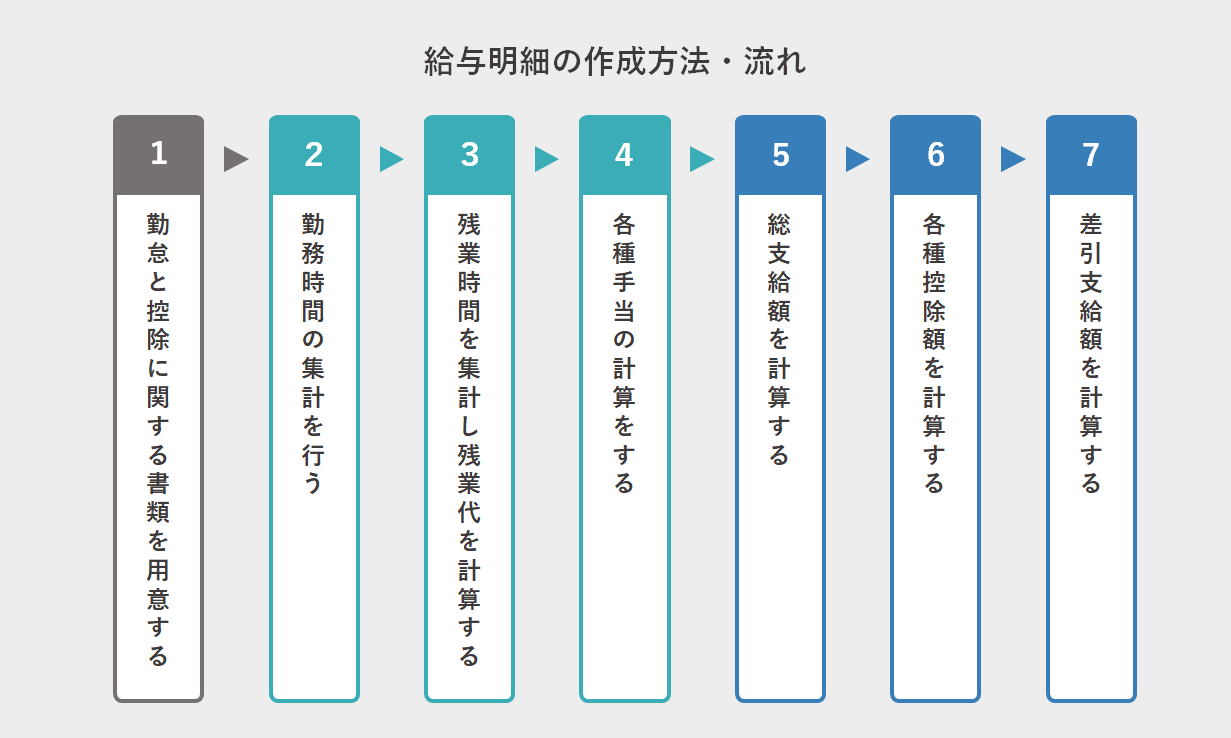

給与明細の作成方法・流れ

給与明細の具体的な作成方法について見ていきましょう。まず、給与明細作成の流れを説明します。

① 勤怠と控除に関する書類を用意する

給与明細の項目について計算する前に、根拠となる書類をそろえる必要があります。必要な書類や情報は以下の通りです。

| 勤怠に関する記録 |

タイムカードなど、従業員の勤怠情報がわかるもの |

| 控除に関する書類 | 健康保険・厚生年金保険被保険者標準報酬決定通知書 |

| 住民税課税決定通知書 | |

| 健康保険と厚生年金保険の保険額表 | |

| 雇用保険料率表 | |

| 給与所得の源泉徴収税額表 |

② 勤務時間の集計を行う

まず、タイムカードなどの勤怠記録の情報を基に、労働時間や残業時間を集計します。

休日出勤した日数や有給休暇の残日数も集計しておきましょう。

③ 残業時間を集計し残業代を計算する

普通残業時間、深夜残業時間、休日残業時間を基に、残業代を計算します。労働基準法で定められた労働時間(法定労働時間=1日8時間)を超える時間外労働がある場合は、通常の給与に割増率を加えた金額を支払う必要があります。

④ 各種手当の計算をする

通勤手当や資格手当、役職手当、家族手当、住宅手当など、会社が支給を設定した各種手当を計算します。通勤手当に関しては 公共交通機関を利用している人に支給する場合、1カ月15万円までは非課税とすることができます。(自動車や自転車などの交通用具を使用している場合は、通勤距離によって限度額が異なります)

⑤ 総支給額を計算する

基本給に、3~4の残業代や各種の手当を加算し、支給総額を算出します。なお、欠勤、遅刻、早退があった場合には、その時間分の賃金を減らします。

⑥ 各種控除額を計算する

社会保険料(健康保険料・厚生年金保険料・介護保険料・雇用保険料)や課税支給額、源泉所得税、住民税を計算します。

その他、組合費や財形貯蓄など会社独自の控除項目がある場合は、それらの控除額も計算します。

⑦ 差引支給額を計算する

「総支給額 – 控除額」で、差引支給額を決定します。この金額が、従業員の口座に振り込まれる口座振込額(手取り給与)です。

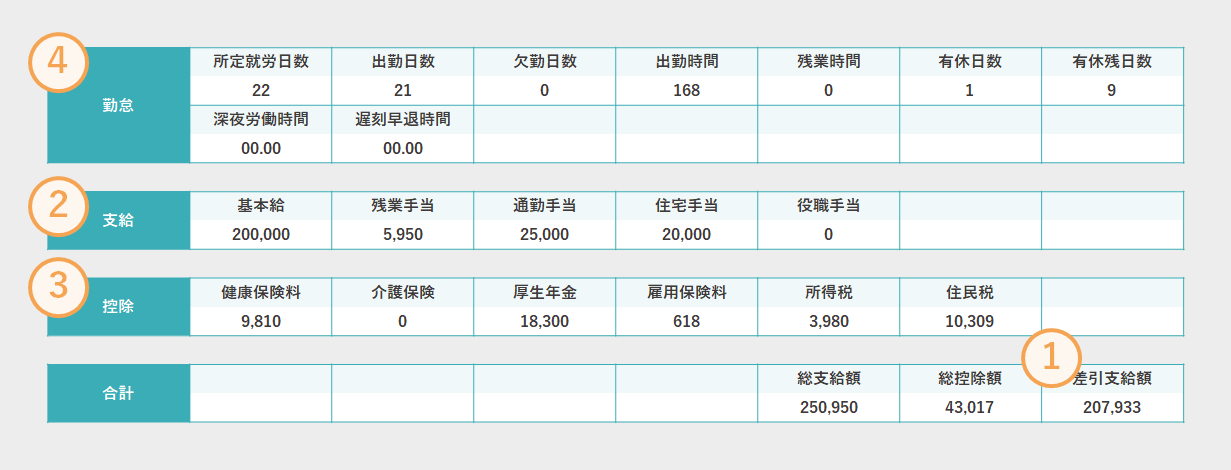

給与明細の作成例

上記の流れで作成した給与明細の例がこちらです。大きく①差引支給額②支給③控除④勤怠の4つの構成で成り立っています。

給与明細の作成方法における注意点

給与明細の作成方法における注意点は、以下の通りです。

- 法令遵守を意識して作成する

- 最新の料率・税率を使用する

- 勤怠データを正確に集計する

- 控除項目の漏れや誤りに注意する

- 保管義務を理解する

それぞれの注意点を意識し、適切な対応を実施しましょう。

法令遵守を意識して作成する

給与明細を作成するうえで、所得税法や労働基準法などの法令遵守は必須です。

各種項目の記載方法や、必要な書類などを理解し、適切な対応を心がけましょう。

法令に違反すると会社の信頼を損なうだけでなく、罰則や訴訟を受けるリスクが高まります。

最新の料率・税率を使用する

雇用保険・厚生年金保険料を正確に計算するためにも、最新の料率・税率を使用しましょう。

料率・税率が誤っていると、正確な金額での支払いができず、会社・従業員双方に不信感を与えます。

勤怠データを正確に集計する

勤怠データの正確な集計も、給与明細を作成するうえで重要です。

勤怠データに不備があると、正確な給与を算出できないうえに、従業員に不信感を与えます。

また、労務管理が適切にできていないと、勤怠データに不備が生じやすくなります。

必要があれば、体制の見直しも検討しましょう。

控除項目の漏れや誤りに注意する

控除項目の漏れや誤りは、不信感を招く重大なミスです。

ダブルチェックを行うなど、漏れや誤りを徹底的に防止しましょう。

特に雇用保険や厚生年金のように、料率が変わるものには注意が必要です。

保管義務を理解する

賃金台帳や労働者名簿など、給与明細に関連する書類は一定期間の保管が義務付けられています。

労働基準法では、以下の書類は5年間保管しなければなりません。

- 労働者名簿

- 賃金台帳

- 雇い入れに関する書類

- 解雇に関する書類

- 災害補償に関する書類

- 賃金に関する書類

- 労働関係に関する重要な書類

- 年次有給休暇管理簿

また、以下の書類は7年間保管する必要があります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書・給与所得者の配偶者控除等申告書・所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 退職所得の受給に関する申告書

- 源泉徴収簿(作成した場合)

給与明細の内容で間違いがあったときの対処法

繰り返し確認したとしても、給与明細に間違いが発生することも残念ながらあります。給料を少なく支払ってしまった場合は、翌月での精算は禁止されているということも理解しておきましょう。では、給与明細についてはどう対応すれば良いのでしょうか。

本人に連絡

間違いが発生した場合に、一番悪い対応が本人に知らせないことです。信頼を失わないよう、まずは本人に知らせます。伝えるべきことは、「なぜ間違いが起きたかという原因」と「今後の再発防止策」です。

また、給与明細が正しいとして支給額が多かった場合、特に確認せずに社員が使ってしまうこともあります。現金支給であれば、いくら配布されたかが曖昧になるので、早い連絡が必要です。

情報の聞き取り・再作成

給与明細は正しいものを作り直します。再度の修正は手間と労力がかかってしまうので、落ち着いて情報に間違いがないかを確認することが大事です。有給日数や欠勤日数など、計算が間違うことが多いので、それらのデータを本人と確認していくことになります。

正しい明細書を渡す

正しい情報と照らし合わせて正しい明細書を作成します。ただ封筒に入れて本人に渡すだけでなく、本人と一緒に変更点を確認するとなお良いです。

社員が給与明細に求めること

企業で働く社員が給与明細で気に留めることは、基本内容だけではありません。ここでは、その他に考えられる社員のニーズについてご紹介します。

リアルタイムでの確認

アルバイトやパートで働いている社員は、今月はどれだけ働いたのか、どれだけ支給されるのかをリアルタイムで確認したいものです。そのニーズに応えられるWeb給与明細システムは導入を検討すると良いでしょう。

PCやスマートフォンなどのデジタル明細書

紙の明細書だと、紛失すると再発行を頼まなければならないので、その点は社員が面倒に感じてしまうところです。ペーパーレス化でスマートフォンでもPCでも確認できるようにすることで、より明細書を確認しやすくなります。

給与明細の作成方法の基本は正確性

給与明細は給料に関する情報が記載された非常に重要な書類です。

給与明細には基本構成要素である、以下を正確に記載しましょう。

- 基本給や各種手当などの「支給」の金額

- 健康保険料や住民税など差し引かれている「控除」の金額

- 勤務日数や残業時間などの「勤怠」の状況

給与明細を正確に記載するには、手で作成するよりも、Webで簡単に作れる給与明細サービスの利用がおすすめです。DAIKO XTECHでは、人事業務の効率化をサポートするWeb給与明細「i-Compass」を提供しています。詳しくは以下をご覧ください。

おすすめのお役立ち資料はこちら↓